Если покупатель выявил недостатки в поставленной продукции, он возвращает ее поставщику. Учет НДС при возврате товара поставщику ведут особым образом: продавец оформляет корректировочный счет-фактуру. Но это не все документы, которыми проводят операцию.

Как учитывать НДС при возврате товаров

Когда заказчик делает возврат товара без НДС поставщику с НДС в рамках первоначального контракта, операция требует правильного оформления. Причин для возвращения продукции несколько:

- при приемке выявили недостатки в продукции — брак, несоответствие ассортименту или другим условиям госконтракта;

- в контракте предусмотрели возврат товара по определенным условиям, и эти условия выполнены;

- стороны заключили допсоглашение и договорились о возврате продукции независимо от ее состояния или качества.

Учет налога на добавленную стоимость зависит от того, какой режим налогообложения применяют заказчик и поставщик. К примеру, если продавец на ОСНО перешел на УСН во время действия контракта, то надо делать возврат товара поставщику неплательщику НДС, но уже по другим правилам.

Эксперты КонсультантПлюс разработали путеводитель по НДС, чтобы работать с этим налогом без ошибок и нарушений. Используйте эти инструкции бесплатно.

Чтобы прочитать, понадобится доступ в систему: ПОЛУЧИТЬ БЕСПЛАТНО НА 2 ДНЯ.

Представили в таблице порядок учета налога на добавленную стоимость при возврате продукции по первоначальному договору.

| Оформление | Продавец | Покупатель |

|---|---|---|

|

Продавец — плательщик НДС, покупатель — на любом режиме |

||

|

Документы |

Выставляет корректировочный счет-фактуру (КСФ) и показывает в нем ставку налога из счета-фактуры на отгрузку продукции. |

Формирует соглашение на возврат или соглашение о расторжении договора. Если в продукции выявили недостатки, надо сделать претензию или акт о несоответствиях. Обязательно выставляет возвратную накладную. |

|

Учет налога на добавленную стоимость |

Заявляет вычет из КСФ, зарегистрировав его в книге покупок после отражения возвратной операции в бухучете. Предельный срок для вычета — не позднее года с момента, когда вернули товарную партию. |

Если платит налог на добавленную стоимость, надо сделать восстановление НДС при возврате товара поставщику — восстановить вычет, заявленный ранее. Необходимо отразить в книге продаж КСФ продавца или первичный возвратный документ, если его составляли. |

|

Продавец — неплательщик налога, покупатель — плательщик |

||

|

Документы |

Упрощенцы не выставляют ни обычный, ни корректировочный СЧФ. Те, кто получил освобождение от налогообложения по ст. 145 НК РФ, выставляют КСФ без выделения сумм налога. |

Формирует возвратную документацию. |

|

Учет налога на добавленную стоимость |

Не ведет. |

Возвратная операция — это не реализация, выставлять СЧФ и исчислять налог не надо. При покупке налог к вычету не предъявляли, восстанавливать его не надо. |

Если возвращают продукцию по новому контракту и не составляли возвратное соглашение, то такая операция признается реализацией. В таком случае заказчик, как новый продавец, составляет обычную накладную на отгрузку по новому госконтракту, исчисляет налог и выставляет СЧФ как при обычной отгрузке. А поставщик становится новым покупателем и принимает товар. Если он платит НДС, то заявляет вычет входного налога по счету-фактуре от нового продавца.

Как оформить возврат продукции

Вот как оформить возврат товара поставщику в 2023 году, если партию возвращают по действующему контракту, — подготовить документы для подтверждения обоснованности возвратной операции и расторжении, частичном расторжении договора. Обычно заказчики оформляют уведомление о расторжении договора в одностороннем порядке или соглашение о расторжении.

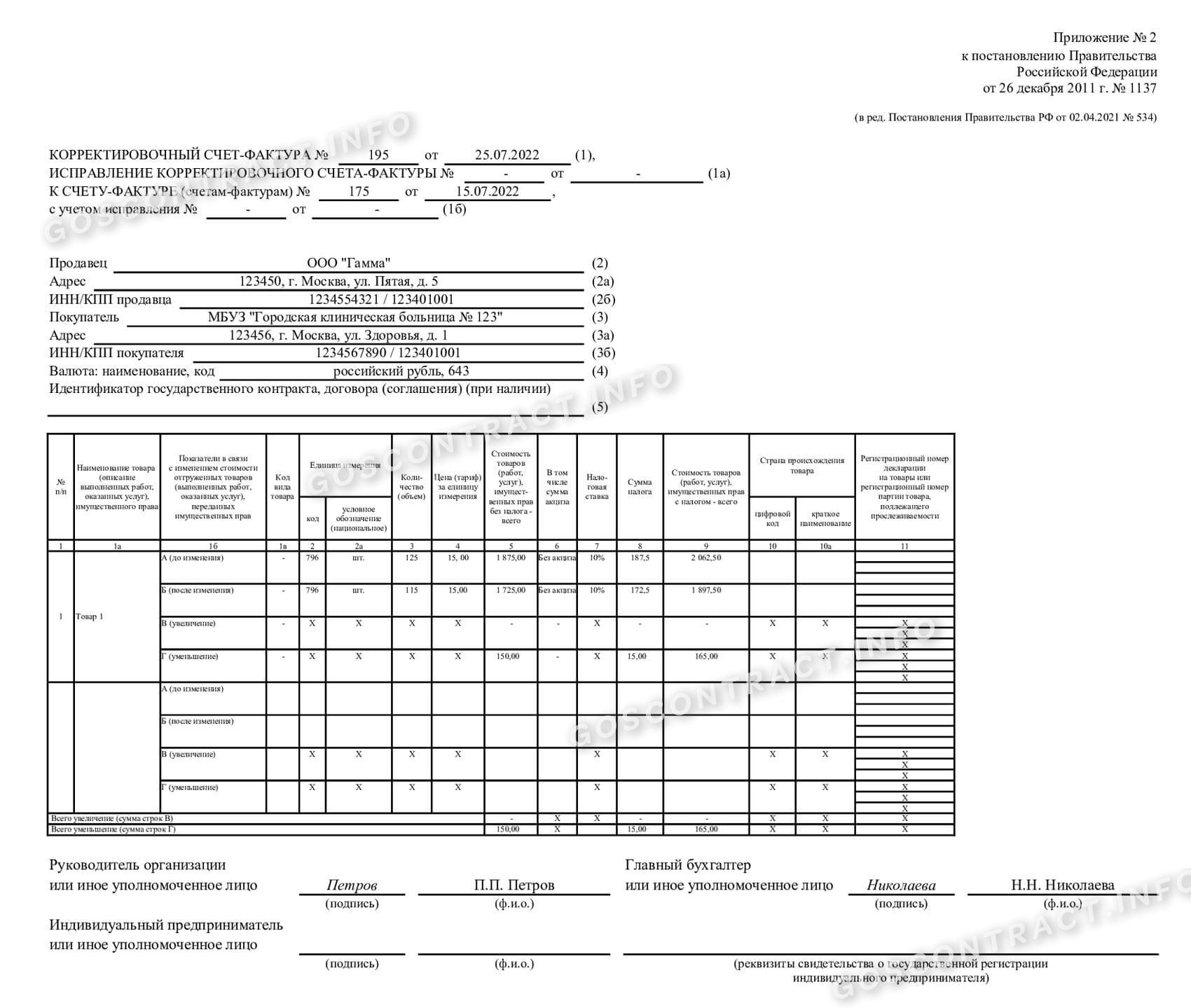

Как продавцу выставить корректировочный счет-фактуру

Поставщик выставляет заказчику КСФ или другой корректировочный документ на возврат (п. 10 ст. 172 НК РФ, письма Минфина № 03-07-09/4850 от 28.01.2020, № 03-03-06/1/67181 от 20.08.2021). Не важно, принял заказчик продукцию к учету, присутствует ли в изделиях брак или продавец поставил качественный товар, корректировка требуется в любом случае. Если продукцию передавали по универсальному передаточному документу со статусом 1, при возвратной операции оформляют корректировочный УПД или КСФ (письмо УФНС по г. Москве № 24-23/3/080514@ от 13.05.2020).

В графе 7 КСФ надо показать ту же ставку налога на добавленную стоимость, что и в первоначальном счете-фактуре (пп. «п» п. 2 правил заполнения КСФ из ПП РФ № 1137 от 26.12.2011). Корректировочный СЧФ регистрируют в книге покупок. Отражать возврат товара поставщику в книге продаж не надо (п. 12 правил ведения книги продаж из ПП РФ № 1137).

Если возвращаете продукцию по новому договору, КСФ составлять не надо. Новый продавец-заказчик оформляет счет-фактуру для обычной реализации (п. 3 ст. 168 НК РФ, письма Минфина № 03-07-09/4850, № 03-03-06/1/67181).

Если заказчик проводит возврат товара поставщику на ОСНО из-за выявленного брака, надо составить и документы-основания (уведомления, соглашения), и возвратную накладную, и документацию о несоответствии качественных характеристик изделий. Если в контракте не закрепили форму таких документов, используйте те, которые утвердили в учетной политике — ТОРГ-2, ТОРГ-3 или собственную форму. Поставщик составляет КСФ на некачественную продукцию (п. 1.4 письма ФНС № СД-4-3/20667@ от 23.10.2018, письмо Минфина № 03-07-11/6171 от 04.02.2019).

Как принять к вычету НДС при возврате товара

Если заказчик вернул продукцию по действующему договору, поставщик принимает налог к вычету на основании КСФ. Вычет применяют в том периоде, когда отразили возвратную операцию в бухучете и выставили корректировочный счет-фактуру, хотя его разрешают заявить и позже — в течение года с оформления возврата (п. 4 ст. 172 НК РФ). Все сведения в декларацию НДС при возврате товара поставщику тоже вносят текущим периодом.

Обратная реализация тоже облагается налогом на добавленную стоимость. Если заказчик вернул продукцию по новой сделке, поставщик принимает налог к вычету в порядке, установленном НК РФ.

Как принять к вычету НДС при возврате товара неплательщиком налога

Когда заказчик производит возврат товара поставщику, работающему без НДС, продавец не заявляет вычет, поскольку не ведет учет НДС. Если по действующему договору продукцию возвращает заказчик, который не платит налог, поставщик проводит вычет в периоде оформления возвратной операции или в течение года после нее. Но надо получить от заказчика все документы, подтверждающие основание для возвратной процедуры, и оформить КСФ.

А если продавец и покупатель — неплательщик НДС письменно согласовали, что отгрузка изделий проводится без счета-фактуры, поставщик составляет другой корректировочный документ и регистрирует его в книге покупок. В таком регистре показывают суммарные показатели по возвратным операциям за месяц или квартал независимо от показаний контрольно-кассовой техники (пп. 1 п. 3 ст. 169 НК РФ, п. 1.4 письма ФНС № СД-4-3/20667@).

Как отразить возвратную операцию в бухучете

Возвратную операцию надо обязательно отразить в бухучете. Это позволит поставщику принять к вычету входной налог на добавленную стоимость.

|

Операция |

Проводка |

|---|---|

|

Заказчик вернул продукцию, которую поставили в текущем году |

|

|

Сторно Скорректировали выручку от реализации на стоимость возвращенных изделий |

Дт 62 Кт 90.1 |

|

Сторно Скорректировали себестоимость продаж на себестоимость возвращенных изделий |

Дт 90.2 Кт 41 |

|

Сторно Скорректировали вычет НДС, который начислили при реализации и который подлежит вычету после возвратной операции |

Дт 90.3 Кт 68 |

|

Заказчик вернул продукцию, которую поставили в прошлом году |

|

|

Договорную стоимость возвращенных изделий включили в состав прочих расходов |

Дт 91.2 Кт 62 |

|

Фактическую себестоимость возвращенных изделий включили в состав прочих доходов |

Дт 41 Кт 91.1 |

|

Отразили вычет НДС |

Дт 68 Кт 91.1 |